Las mejores opciones para tus ahorros en pesos

¿Plazo Fijo o Fondos Comunes de Inversión?

Frase del mes:

“No se trata de cuánto dinero ganes, sino de cuánto dinero conservás y

qué tan duro trabaja para vos”.

Anónimo

Introducción

El objetivo de este reporte es ayudar a los inversores de pesos a tomar sus decisiones de inversión. Creemos que es importante conocer todo el abanico de posibilidades que tenemos a la hora de invertir para obtener mejores resultados.

Hablemos de la coyuntura

Las intenciones de Martín Guzmán de mostrar austeridad respecto al comportamiento fiscal de la Argentina han sido las protagonistas del mes para el mercado de pesos. Seguramente, la misión del FMI en el país, influyó y mucho en esas declaraciones. ¿Cuáles son los puntos clave que podemos resumir de esta visita?

- El pedido del FMI de una reforma previsional, tributaria y un compromiso fiscal plurianual (sería mucho más allá del horizonte oficialista ya que se estipula un acuerdo a 10 años).

- Se podría exigir un porcentaje adicional de recorte respecto al ya presentado presupuesto 2021. Este plantea un posible déficit fiscal del 4,5% que el organismo internacional podría exigir que se reduzca hacia un 3% del PBI.

¿Cómo han impactado estas señales al mercado?

En primer lugar, debemos prestar especial atención a la elevada inflación que se ha presentado en octubre del 3,8% demostrando la tendencia alcista que venimos sosteniendo en artículos anteriores. Este hecho ha obligado al banco central a subir la tasa del plazo fijo promedio hacia zonas del 38% anual para evitar que la brecha cambiaria se despierte nuevamente.

¿Cómo reaccionaron los inversores institucionales?

Esta medida ha retornado el atractivo por los fondos T+0 o money market que se han llevado el mayor flujo de fondos del mes como muestra el siguiente gráfico:

Flujos de fondos en la industria para los últimos 30 días al 25 de noviembre

Los depósitos a plazo fijo también mostraron un cambio de comportamiento en los flujos; Comienzan a mostrar alguna estabilización, dejan de caer, en respuesta a esta última suba de rendimientos

Montos de depósitos en plazos fijos del sector privado

Fuente: Criteria en base a datos del BCRA

Ahora veamos la tabla adjunta que mide la evolución de los depósitos de plazos fijos para todo el 2020:

Fuente: Elaboración propia en base al Banco Central. Valores en millones de pesos.

Más allá de lo que esté ocurriendo en el corto plazo, el 2020 fue de un crecimiento vertiginoso para los plazos fijos muy por encima de la inflación o sea que se observa un crecimiento real. Como sucede en cada oportunidad que se instala un cepo, con múltiples restricciones de acceso al mercado de cambios con fuerte expansión de los agregados monetarios. Los depósitos suben fuerte en términos reales, porque se achican las opciones de inversión de institucionales e individuos.

Cuando nos vamos a analizar el mercado de cambios de argentina, podemos concluir que la suba de tasas junto a la decisión oficialista de ofertar bonos en dólares que posee la Anses y el BCRA, han bajado la brecha cambiaria hacia zonas del 85% cuando hace solo un mes, hablábamos del 130%.

El economista jefe de Ecolatina citado por el Cronista Comercial, Matías Rajnerman, se ha referido respecto a este punto declarando que es un mal momento para para que el sector público venda bonos porque están muy baratos. Y agrega: “si no existe un plan de fondo que sea una guía para la economía, tomar medidas como la de vender bonos a estos precios no sería una buena idea”.

Para ser brutalmente claros: el gobierno está interviniendo en el mercado de cambios vendiendo sus bonos en dólares que rinden 16% anual. Se trata de un pésimo negocio para el oficialismo desprenderse de estos activos por una situación coyuntural.

Se reduce el parking

Las noticias por el lado de la normalización del mercado de cambios siguen llegando: el gobierno ha rebajado nuevamente de 3 a 2 días de “parking” (cantidad de tiempo que el dinero debe quedarse invertido en bonos antes de ser cambiado a dólares) demostrando que desea seguir otorgando liquidez y volumen al mercado para mantener controlada la brecha.

Llego el momento de cerrar acá nuestro repaso de coyuntura. Vamos rápidamente a revisar nuestras recomendaciones de inversión para los distintos perfiles de inversores en pesos.

Como todos los meses tenemos varias opciones para analizar y ofrecerles. Iremos desde los plazos fijos tradicionales a los plazos fijos UVA para luego llegar a los fondos dólar linked, veremos fondos para ganarle a la inflación y, para los inversores más osados, llegaremos a nuestro portafolio estrella “Multiplica tus pesos” que ha rendido un 4% en noviembre (hasta el 25 del corriente) continuando su tendencia de rendir por encima de la inflación (se espera que en noviembre la inflación mensual sea de 3,8%), presentando un rendimiento en lo que va del 2020 del 71,7% versus un 31% para el mismo período reportado por el Indec.

Principales variables del mes

Hacemos una actualización de lo que ha pasado el último mes con las principales variables del sistema financiero:

Fuente: Banco Central y Bolsar. Valores al al 24 de noviembre, 2020. *Inflación esperada encuesta de consultores económicos del BCRA.

**Devaluación implícita en los contratos futuros de ROFEX al plazo mencionado.

Para los inversores más conservadores – Plazo fijo UVA

Características del perfil: Inversores que tienen excedente de pesos y los vuelcan a plazos fijos para obtener rentabilidad y lo hacen desde la comodidad del homebanking de su entidad bancaria. Tienen objetivos cortos de inversión para su dinero porque es un complemento de sus gastos mensuales, dinero para eventualidades o situaciones inesperadas. Tienen plena conciencia que la inflación les quita poder compra, pero poseen poco conocimiento del mercado financiero y son adversos a las variaciones de capital, desean invertir, pero no quieren arriesgar su capital.

En definitiva; invierten con un horizonte de inversión corto, entre 30 y 90 días máximo. Priorizan preservar su capital e invierten en la comodidad de su homebanking. Intuyen que existen más alternativas pero su bajo conocimiento financiero los inhibe de actuar o buscar esas posibilidades.

¿Cómo le fue al plazo fijo tradicional versus el plazo fijo UVA?

Los inversores de plazo fijo, siguen prefiriendo los instrumentos a tasa fija a pesar de la tendencia inflacionaria alcista de los últimos meses. Se han visto tentados por la ultima suba de tasas del gobierno y, por eso, han subido las colocaciones de plazos fijos en noviembre, aunque si hablamos de variación real (teniendo en cuenta la inflación), no han ganado terreno (crecieron un 2,1% en los primeros 20 días de noviembre versus un 3,8% de inflación esperada para el mismo período).

Fuente: Elaboración propia en base a Criteria. Valores en millones de ARS.

A pesar de las decisiones que están tomando los inversores, hace sentido colocar nuestro dinero en un plazo fijo UVA en vez de hacerlo en uno tradicional. Recordemos que la inflación esperada es del 50% para los próximos 12 meses. Aunque supongamos que el gobierno siga subiendo las tasas, seguramente estas no lleguen a compensar esa inflación esperada.

Debemos concientizarnos sobre este hecho e invertir nuestro dinero en instrumentos que cuiden nuestro poder de compra futuro. Para eso veamos un simulador de qué hubiese pasado si decidíamos invertir en un plazo fijo UVA en enero 2020.

Simulador de plazo fijo UVA

¿Qué hubiera pasado si invertías ARS 100.000 en un plazo fijo UVA desde enero 2020 a la actualidad en comparación a un plazo fijo tradicional y a la inflación del período?

Fuente: Elaboración propia en base al banco central. Para el plazo fijo UVA se toma en cuenta una tasa adicional del +1% por haber permanecido los 90 días. Para el plazo fijo se asume que se renueva el mismo cada 30 días a principio de cada mes sin retiro alguno. Se considera la reinversión de capital e intereses en todos los casos. Inflación estimada para octubre 2020: 3,5%. Valores al 25 de noviembre.

Veamos gráficamente los rendimientos obtenidos:

Fuente: Elaboración propia en base al Banco Central.

El rendimiento acumulado del plazo fijo UVA en el 2020 es del 35% en comparación a un 33% del plazo fijo tradicional y a un 32% de la inflación del 2020. A medida que la inflación continúe ascendiendo, estos diferenciales en rendimientos se irán ampliando cada vez más. El momento de proteger nuestro dinero es hoy.

Para Inversores conservadores que privilegien la liquidez

Como sostuvimos anteriormente, el plazo fijo UVA se trata de una gran herramienta con una ventaja competitiva respecto al plazo fijo tradicional. Aunque como el Yin y el Yang tiene su lado oscuro: si queremos invertir en él, debemos inmovilizar nuestro capital durante 90 días (existe la opción de pre cancelarlo a los 30 aunque el rendimiento a obtener sería menor). Por eso, nuestros analistas prepararon una selección de fondos que conforman el portafolio “Supera al Plazo Fijo”.

Como su nombre lo indica, el portafolio busca obtener un retorno adicional al plazo fijo con el agregado de acceder al dinero invertido en cuestión de 24 horas (lo que en el mercado se conoce como fondos T+1). ¿Cómo le ha ido en esta tarea?

Fuente: Central de Fondos. Valores al 30/11.

Para mayor profundidad, recomendamos leer en nuestros contenidos “tres fondos para superar al plazo fijo”. Un “best seller” de nuestro Blog.

Vemos como en los últimos 12 meses, estos fondos le han ganado al plazo fijo casi por el doble con el beneficio de no inmovilizar nuestro capital. Y lo mejor de todo es que este portafolio también posee bajos mínimos de inversión para comenzar.

Bonus Track: Fondos Dólar Linked

Como ya hemos aclarado, la tasa de mínima de plazo fijos ha subido hacia zonas del 38%. Nuestros analistas y los principales jugadores del mercado esperan que esta siga subiendo hacia finales de este año y principios del 2021 ya que los rendimientos actuales no compensan la inflación proyectada.

¿Por qué pensamos que las tasas irían en ascenso? Ante el escenario actual el oficialismo posee dos caminos:

- Sigue subiendo las tasas para evitar poseer niveles elevados de brecha cambiaria (pesos que migran a dólares) que generan altas distorsiones de expectativas en la economía.

- Genera una devaluación de shock del dólar oficial lo que podía ser el peor de los escenarios debido al fogoneo inflacionario que esto conllevaría.

Analizando los posibles caminos

Entre estos dos caminos, lo más probable, es que el gobierno opte por continuar con su sendero de devaluación programada (en los últimos 30 días esta fue de 3,05% y anualizada del 36,6%) y que en los próximos meses siga aumentando la tasa mínima de los plazos fijos para que estos pesos no migren hacia el dólar.

A pesar que la devaluación anualizada según el último mes fue baja y arroja números anualizados en torno al 37%, debemos remarcar que el mercado de futuros posiciona al dólar oficial en octubre 2021, un 78% por encima de los valores actuales.

En este contexto, es que venimos presentando a nuestra comunidad de seguidores los bonos dólar linked.

¿Qué dicen los princuples jugadores del mercado?

En palabras del equipo de gestión del Galileo Renta Fija, uno de los 4 fantásticos que componen el portafolio “Multiplica tus Pesos”: “Al gobierno no le va quedando más alternativa que sincerar el tipo de cambio, que debe ser acompañado de un programa integral, caso contrario solo terminará impactando en una aceleración sustancial de la inflación” lo dice un administrador profesional de los más exitosos de nuestra plataforma de inversiones, el Galileo Renta Fija ha logrado un rendimiento del 70% en lo que va del 2020 y de un 84% en los últimos 12 meses.

Antes de mostrarles los rendimientos de los fondos, les queremos recordar que hace solo un mes, el gobierno emitió su primer bono dólar linked y que su demanda ha sido muy buena. Para que se den una idea, se han captado fondos por ARS 129.000 millones (USD 1.600 millones) que alcanzarían para afrontar los vencimientos de capital del mes y además, para devolverle pesos al Banco Central, hecho que busca otorgar certidumbre sobre el control de la emisión monetaria futura.

Por otro lado, les aclaramos que esta recomendación es solo para inversores calificados y por eso recomendamos una asesoría personalizada de nuestro equipo de Central de Fondos.

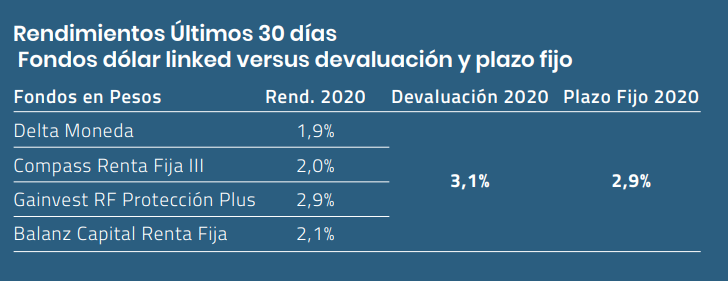

Rendimientos 2020 – Fondos dólar linked versus devaluación y plazo fijo

Fuente: Central de Fondos. Valores al 25/11

Rendimientos Últimos 30 días – Fondos dólar linked versus devaluación y plazo fijo

Fuente: Central de Fondos. Valores al 25/11

Los rendimientos de los fondos dólar linked aún no logran alinearse con la devaluación del dólar oficial del último mes que además se ha posicionado por debajo de la inflación mensual. Sin embargo, en lo que va del año, sus rendimientos son mucho mayores a la devaluación y al plazo fijo. No debemos perder de vista el análisis de mediano plazo. Las múltiples dimensiones de análisis deben ser conversadas con un asesor de inversiones. Contacte nuestros asesores matriculados para conversar sobre las bondades de nuestra plataforma de inversiones y la asesoría que brindamos a nuestros clientes.

Para los inversores que buscan un plus y le quieren ganar a la inflación

El inversor de este perfil acepta alguna variación de su capital pero en esencia quiero preservarlo como prioridad, tiene algún conocimiento del mercado financiero y comprende que debe proteger su dinero de la inflación para conservar su poder de compra a lo largo del tiempo. No se conforma con mantener este poder de compra sino que aspira a más , es decir, que quiere conseguir rendimientos reales, retornos por encima de la inflación. Quiere acrecentar el poder de compra de sus ahorros. Para poder lograr este objetivo, sabe que debe aceptar un horizonte de inversión más largo para que maduren las posiciones financieras que toman los administradores profesionales. Se trata de un inversor que entiende que el manejo de su dinero requiere de educación, tiempo y dedicación para conseguir los resultados que se proponga.

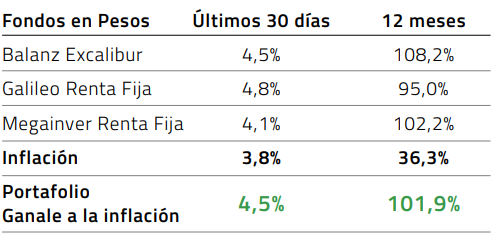

Para este inversor fue que creamos el portafolio “Ganale a la Inflación” conformado por los mejores fondos seleccionados por nuestros analistas para cumplir con esta tarea:

Fuente: Central de Fondos en base a la CAFCI y al Indec

Se concluye que en noviembre el portafolio “Superá a la inflación” le ha vuelto a ganar la inflación y en los últimos 12 meses casi que la ha triplicado demostrando cómo este portafolio nos servirá para aumentar nuestro poder de compra en el tiempo.

Para los inversores que buscan hacer crecer su capital

En este perfil se ubican aquellos inversores más avezados en mercados financieros. Que saben que la volatilidad y el riesgo son una oportunidad de generar riqueza. Que adquirieron esa psicología inversora exitosa y saben que en las grandes caídas de precios yacen las posibilidades de hacer crecer su capital. Comprendieron que el interés compuesto es la fuerza más poderosa detrás de la creación de las grandes fortunas. Para este perfil sofisticado de clientes tenemos un portfolio exitosísimo: “Multiplica tus Pesos”.

El portafolio “Multiplica tus Pesos” ha sido pensado para otorgar una opción de inversión en pesos ganadora, sólida, consistente , que le gane permanentemente a la inflación. Esto es posible ya que los 4 fondos que lo componen poseen los mejores equipos de administración de la industria y, por eso, toman mejores decisiones con nuestro dinero, otorgándonos retornos diferenciales que hacen que podamos aumentar nuestro poder de compra año a año.

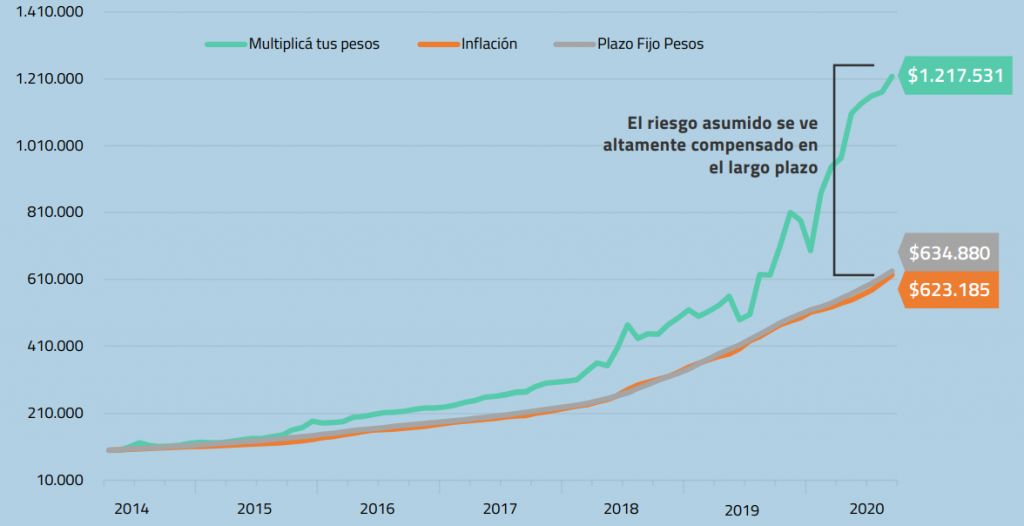

Para que quede más claro, veámoslo gráficamente:

Fuente: Central de Fondos en base a Bloomberg. Valores al 23/10. *Se estima una inflación para octubre 2020 del 3,5%.

En lo que va del 2020, el portafolio “Multiplica tus Pesos” casi que triplicó la inflación de los últimos 12 meses y rindió más que el doble que la inflación del 2020

Al final del día, lo que más les importa a los inversores son los valores absolutos que podemos obtener con estos rendimientos. Para hacer el análisis más interesante, incluiremos un período más largo de análisis, desde mediados del 2014 a la fecha y lo compararemos con el plazo fijo y con la inflación de esos períodos.

Un premio a la consistencia: ¿Cómo le fue a este portafolio respecto a la inflación y al plazo fijo tradicional desde junio 2014 considerando una inversión base de ARS 100.000 en todos los casos?

Fuente: elaboración propia en base a Bloomberg y al BCRA.

Debemos comprender que la regla de mayor riesgo es igual a un mayor retorno no se cumple en todas ocasiones en los mercados financieros. Por eso, desde Central de Fondos construimos este portafolio. Es de crucial importancia encontrar vehículos de inversión que compensen el riesgo asumido como lo hace el “Multiplica tus Pesos” a lo largo del tiempo. Estos managers han duplicado la inflación acumulada desde mediados del 2014 a la fecha.

¿Qué mejor que tu dinero sea invertido por lo que saben?

Nuestras recomendaciones finales

Superá al plazo fijo

Las tasas de plazo fijo han seguido en aumento y nuestros analistas y el mercado esperan que este camino siga en esta dirección debido a la inflación proyectada y a la capacidad que tendrían los pesos invertidos en plazos fijos para terminar con la paz cambiaria vivida el último mes en caso de no ser tentados por mayores rendimientos. A la vez, no esperamos que vayan a compensar la inflación proyectada del 50% para el próximo año.

Recomendamos a los inversores conservadores con un horizonte de inversión menor a 3 meses, invertir en el plazo fijo UVA para cubrirse de la inflación de los meses venideros.

Para inversores conservadores que privilegien la liquidez, les presentamos en portafolio “Superá al Plazo Fijo” que rindió un 60,6% en los últimos 12 meses mientras que el plazo fijo un 37%.

Para aquellos inversores más osados, el mercado de dólar futuro, estaría proyectando una devaluación del dólar oficial del 78% para octubre 2021 lo que podría otorgar jugosos retornos para los inversores que decidan invertir en los fondos dólar linked que detallamos en este reporte. Recomendamos una consulta con asesor antes de tomar esta decisión.

Ganale a la inflación

Para los más moderados que estén dispuestos a tolerar alguna mínima variación de su capital a cambio de sobrepasar a la inflación, les presentamos la opción de “Ganale a la Inflación” que ha rendido un impresionante 101,9% en los últimos 12 meses en comparación al a inflación del 36,3%. Recordemos que los rendimientos pasados no garantizan los futuros sino que son indicativos.

Multiplica tus pesos

Hace años que venimos recomendando a los 4 fantásticos. A esos fondos que con el trabajo del día a día logran retornos espectaculares que muy difícilmente podamos lograr por nuestra cuenta. Esta es la principal ventaja de invertir en fondos comunes de inversión: bajos mínimos de inversión, liquidez casi inmediata y nuestro dinero invertido bajo la tutela de un equipo de profesionales que se dedica full time a esta tarea. Estamos terciarizando nuestras inversiones con “los que saben” y lo han demostrado ganándole una y otra vez a la inflación.

Por eso, los que posean un horizonte mínimo de 6 meses y la psicología inversora correcta, este portafolio ha sido pensado para ustedes.

Esperamos más inflación para los meses venideros. Tus pesos necesitan un resguardo. Desde Central de Fondos te allanamos el camino. Te facilitamos lo mejor de nuestra cava con una relación precio calidad que en pocos lugares se puede encontrar. ¿un vino no es más rico cuando sabes que pagaste un buen precio por él? Este portafolio te ofrece los mejores fondos del mercado con bajos mínimos de inversión y liquidez de 48 horas. ¿Qué esperas para probarlos?

Estén atentos a nuestras redes (@centraldefondos) para enterarse de las novedades que se vienen que son muchas y siempre pensadas para mejorar su experiencia como inversores. Estamos creando Central de Fondos Academy, una academia de finanzas online para que aprendas lo que siempre quisiste y comiences tu camino hacia tu libertad financiera.

Agendá un llamado con nuestros asesores y recibí mayor información de cómo comenzar: https://bit.ly/3aefDxJ