Opciones para el inversor a la hora de invertir en pesos

Frase del mes:

“El éxito es el resultado de las decisiones acertadas, las decisiones acertadas son el resultado de la experiencia y la experiencia es el resultado de las decisiones equivocadas”

Tony Robbins

Introducción

El objetivo de este reporte es ayudar a los inversores a tomar las mejores decisiones a la hora de invertir en pesos. Creemos que es importante conocer todo el abanico de posibilidades que tenemos a la hora de invertir para obtener mejores resultados.

Plazo fijo tradicional vs Plazo fijo UVA, ¿quién gana? ¿Existe un simulador de plazo fijo UVA? ¿Qué inflación podemos esperar para los próximos 12 meses? ¿cómo le gano a esa inflación? ¿En dónde invierto mis pesos? ¿Cómo afecta a mis ahorros en pesos la negociación de deuda externa gubernamental con los acreedores? Intentamos responderte a todas estas preguntas en las siguientes líneas.

Por motivo de las numerosas restricciones a la compra del dólar ahorro que sigue imponiendo el BCRA, cada vez son más los pesos que precisan encontrar instrumentos de inversión rentables para mantener su poder adquisitivo en el tiempo. Comprendemos que no solo buscan rentabilidad, sino que también muchos priorizan la liquidez ya que serán utilizados en el cortísimo plazo. Atender la vida cotidiana es la razón para sostener pesos de muy corto plazo. Por eso hablaremos de los fondos que se pueden rescatar en el mismo día ó “T+0” en este reporte.

Antes de afrontar nuestras obligaciones del mes, debemos comenzar a separar un porcentaje mensual destinado al ahorro, por más mínimo que nos parezca. Ahorrar 3% al 5% de nuestro ingreso total por ejemplo, hará una gran diferencia sobre nuestro estilo de vida futuro. El tiempo, la disciplina y nuestro amigo el interés compuesto nos llevarán hacia la estabilidad financiera. Te recomendamos que empieces ya mismo.

Nuestra recomendación: apenas accedemos a nuestro sueldo, ese es el momento de separar el porcentaje para luego ahorrarlo y, lo más importante de todo, invertirlo. Lo que nos quede, podremos gastarlo sin culpa, sabiendo que estamos haciendo algo por nuestro futuro. Esta es la base angular sobre las que descansan unas finanzas personales saludables que nos llevarán más rápidamente a vivir la vida que queremos vivir, a ser libres financieramente. Nuestro rol, desde Central de Fondos, es ofrecerles educación financiera, accesibilidad a un plataforma completísima de instrumentos de inversión y asesorarlos con la mejor información para que tomen las mejores decisiones.

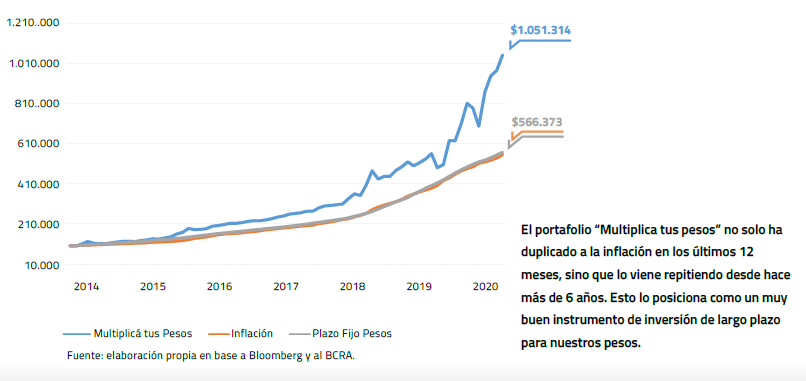

Si ya comenzaste este camino del ahorro y la inversión, te felicitamos por la conciencia y este gran paso al frente. Vamos a hacer que ese esfuerzo valga la pena y que tus pesos no solo mantengan, sino que aumenten su poder adquisitivo en el tiempo. Para esto creamos un portafolio que ha duplicado a la inflación desde mediados del 2014 a la fecha. Sí leíste bien, duplicó la inflación de ese período.

Como se deben imaginar, no es fácil ganarle a la inflación en un país como el nuestro y, por eso, debemos aceptar variaciones en el capital de corto plazo que estarán correctamente compensadas en el mediano plazo. En este artículo también trataremos este tema.

Recargá ese mate y repasemos las noticias más importantes del último mes.

Se impone hablar de la coyuntura

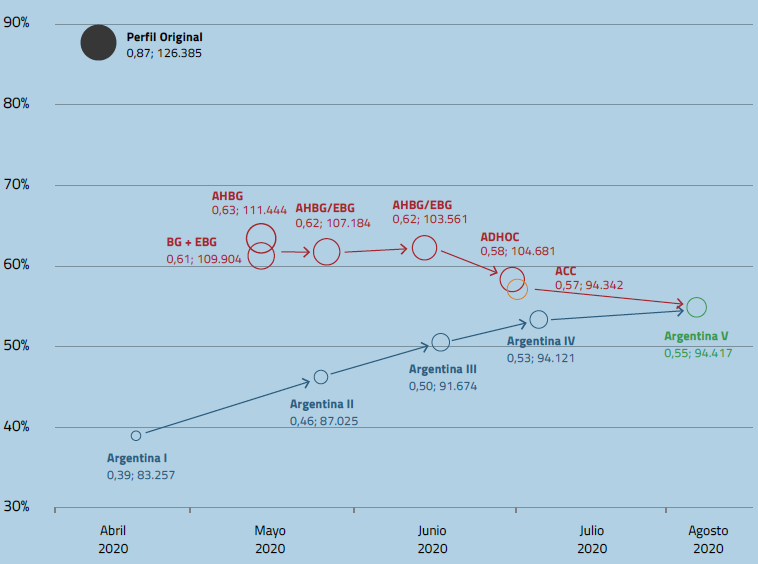

El gobierno argentino logro un acuerdo con los acreedores externos, este cuadro sintetiza las posturas y las sucesivas postergaciones:

Fuente: Invecq en base al ministerio de Hacienda. Referencias: en rojo el grupo de acreedores, en azul las propuestas de argentina y en verde el resultado final.

Han sido 8 meses, larguísimos, de idas y vueltas. Mercados financieros volátiles, y variables financieras que no lograban hacer pie ni equilibrio.

Para el plano de la deuda en dólares emitida bajo ley local que alcanza unos USD 42.000 millones, el gobierno ya ha enviado la ley de reestructuración poder legislativo y espera tenerla aprobada para la segunda semana de agosto. No es esperan trabas en este proceso ya que no se requiere adhesión mínima para llevarla a cabo y se prometen las mismas condiciones que se les darán a los acreedores externos. El próximo paso será sentarse a negociar con el FMI (que ya ha mostrado apoyo a la oferta de deuda en repetidas oportunidades) por los USD 50.000 millones adeudados.

Debido a la importante emisión monetaria que se ha dado en lo que va del año y a las restricciones para comprar dólar ahorro, la industria de fondos de pesos no para de crecer. En este artículo, podrán profundizar más sobre este tema si así lo desean. Lo que queremos resaltar es que un aumento de flujos de inversión trae consigo apreciaciones de capital por el aumento de la demanda de instrumentos en los que invierten esos fondos. Esto es lo que estamos viendo en el portafolio “Multiplicá tus Pesos” que ha vuelto a rendir por encima de la inflación y en el año se encuentra un 45% en positivo. Si escuchaste bien, 45% de retorno directo en 7 meses que otorga un rendimiento anualizado del 77%.

En este contexto de alta emisión monetaria y pesos buscando un destino de inversión, los plazos fijos UVA siguen surgiendo como instrumento de inversión tentador para aquellos que posean pesos que no vayan a utilizar en los próximos 3 a 6 meses. Desde distintos bancos comerciales con renombre como Santander o ICBC han declarado que sus clientes los están eligiendo para hacer que sus pesos le ganen sí o sí a la inflación.

En la misma dirección, la tasa mínima ofrecida para plazos fijos tradicionales sigue en el 30%, y otorga un rendimiento mensual por encima de la inflación (2,5% vs 2,2% de inflación de junio). Por este motivo, algunos inversores estarían dejando de lado a la colocación a plazo que ajusta por inflación. Sin embargo, creemos que a medida que se vaya normalizando la actividad, los precios irían en aumento y el instrumento con menor volatilidad y que más rápido capturará esta tendencia es el plazo fijo UVA. En este caso podemos aplicar el dicho más vale pájaro en mano, que cien volando. Si tengo la posibilidad de invertir en pesos en un instrumento que mantiene mi poder de compra ante tanta incertidumbre financiera, debemos tomarlo.

Ahora bien, ¿qué hacemos que con los pesos?

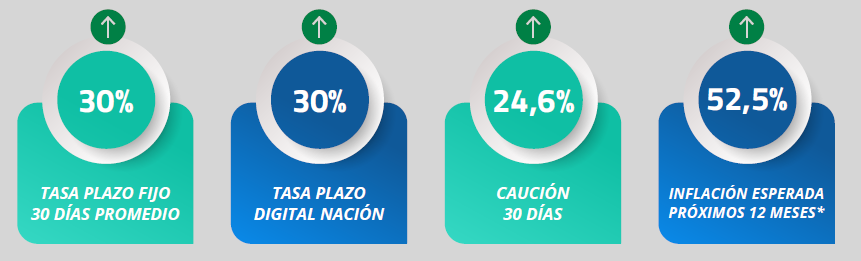

Principales variables del mes

Hacemos una actualización de lo que ha pasado el último mes con las principales variables del sistema financiero:

*Inflación esperada encuesta de consultores económicos del BCRA.

Opciones más conocidas del inversor en pesos

Durante el último mes, la tasa mínima para plazo fijos se ha mantenido estable en las zonas del 30% así como la del plazo fijo digital del banco Nación. La misma tendencia ha mostrado la caución bursátil que sigue en niveles de 24% como los observados hace 30 días. La inflación esperada por el mercado, ha subido 1,5% puntos porcentuales desde el 51% del mes pasado, confirmando la tendencia al alza de los precios en un futuro.

A pesar que la tasa del 30% nos otorgue un rendimiento mensual por encima de la inflación de junio (2,5% vs 2,2% de la inflación), no validamos invertir nuestro dinero a tasas mucho más bajas que la inflación proyectada. La tasa del plazo fijo de hoy, no compensa la inflación proyectada para los próximos 12 meses. El vehículo más adecuado para capturar esa suba, es el plazo fijo UVA.

Tus Opciones dentro de Central de Fondos

La cuenta comitente te permite:

- Colocar tu dinero a tasa de interés en BYMA a través de la caución bursátil. Sin embargo, los niveles presentados son aún menores que los del plazo fijo tradicional por lo que no recomendamos esa opción.

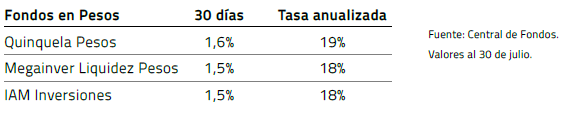

- Invertir en pesos en fondos comunes de inversión de corto plazo o “T+0” (se rescatan en el día) que se destacan en nuestra plataforma:

La liquidez es el atributo diferencial de estos fondos comunes de inversión ya que se pueden realizar rescates en el día. Entre estas opciones para invertir nuestros pesos, no encontramos atractivo alguno según los pronósticos de inflación para los próximos 12 meses.

En definitiva; los costos transaccionales, más los pobres rendimientos de los fondos de liquidez nos llevan a recomendarte hoy, que permanezcas en tu homebanking. Como ustedes saben, nuestro interés primordial radica en su bienestar financiero.

Plazo fijo UVA: los mercados financieros miran hacia adelante para tomar las decisiones del presente. Debemos hacer lo mismo con nuestros ahorros.

En un mes con relativa tranquilidad para el mercado de pesos, no podemos perder de vista que las proyecciones inflacionarias siguen al alza. En ese futuro contexto, el plazo fijo UVA es un excelente instrumento para capturar esa tendencia. Es recomendable para inversores que posean pesos y que no lo tengan que utilizar en los últimos 3 a 6 meses.

Otra de las ventajas de este instrumento, es que al ser precancelable a los 30 días se puede acceder a una tasa muy similar a la del plazo fijo tradicional.

Simulador de plazo fijo UVA

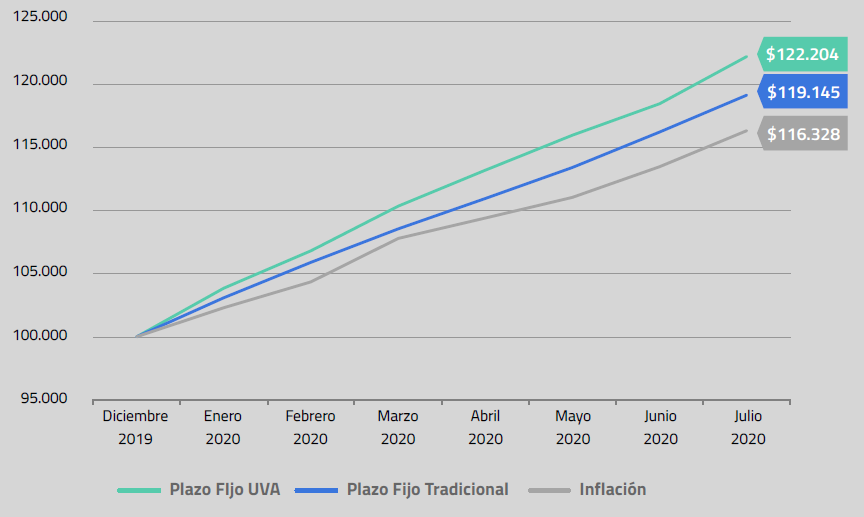

¿Qué hubiera pasado si invertías ARS 100.000 en un plazo fijo UVA desde enero 2020 a la actualidad en comparación a un plazo fijo tradicional y a la inflación del período?

Fuente: Elaboración propia en base al banco central. Para el plazo fijo UVA se toma en cuenta una tasa adicional del +1% por haber permanecido los 90 días. Para el plazo fijo se asume que se renueva el mismo cada 30 días a principio de cada mes sin retiro alguno. Se considera la reinversión de capital e intereses en todos los casos. Inflación estimada para julio 2020: 2,5%

Veamos gráficamente los rendimientos obtenidos:

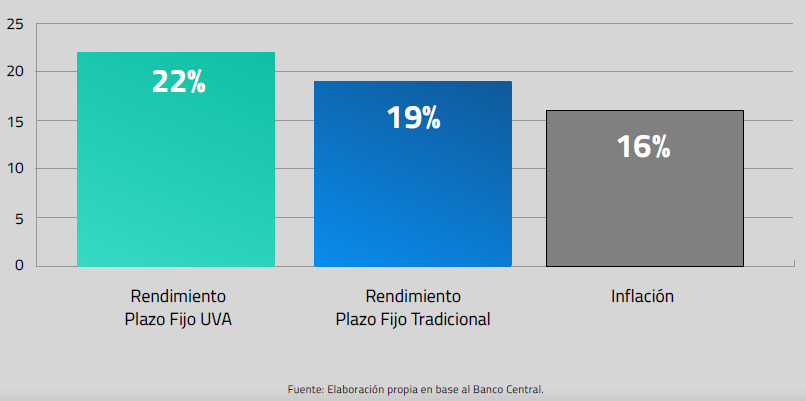

El rendimiento acumulado del plazo fijo UVA en el 2020 es del 22% en comparación a un 19% del plazo fijo tradicional y a un 16% de la inflación del 2020.

No se puede perder de vista que los precios aún no han absorbido la totalidad del aumento en la emisión de dinero y, por eso, podemos esperar mayor inflación en los próximos meses y, en consecuencia, mejores rendimientos para el plazo fijo UVA.

Para los que tienen un horizonte de inversión de 6 meses o más, existen más opciones de inversión

Actualización del portafolio Multiplica tus Pesos

¿Cuál es el perfil de un inversor de este portafolio?

Un inversor en pesos a mediano plazo (sabemos que no quedan tantos, sin embargo puede que haya algunos que sigan pensando en ahorrar en la moneda local). Se trata de aquellos inversores que tienen una masa de pesos que apoya su estilo de vida y que posee plazos fijos en renovación constante.

Nuestro portafolio rock star “Multiplica tus pesos” volvió a mostrar un retorno espectacular.

Está conformado por 5 fondos comunes de inversión sigue obteniendo excelentes retornos. Miren este gráfico comparativo:

En lo que va del 2020, el portafolio “Multiplica tus Pesos” rindió más que el doble que la inflación de los últimos 12 meses

Lo que están viendo en el gráfico es el resultado de invertir con profesionales. Con personas que saben cómo manejarse en un contexto tan complejo como el de la economía argentina. No hay nada mejor para un cualquier inversor, que poder dormir tranquilo sabiendo que su dinero está siendo invertido con sabiduría.

Los retornos son tan competitivos, tentadores que debemos mirar el riesgo que debo asumir para invertir en pesos. Qué mejor que revisar las peores caídas, en escenarios de riesgo macroeconómico, para entender qué es lo peor que debo esperar al aceptar invertir en esta estrategia. Un inversor informado, con la psicología inversora exitosa, no solo buscaría entender el riesgo de capital que va aceptar sino evaluaría comprar en los peores momentos, allí es donde se comienza a construir riqueza.

Les presentamos los últimos tres eventos de riesgo mercado y de qué manera lo atravesó el portafolio ya citado. Y otra pregunta importante: ¿Cuánto tiempo le tomó recuperar esas caídas?

Peores caídas del portafolio Multiplicá tus pesos desde mediados del 2014 a la fecha

Fuente: Elaboración propia en base a Bloomberg

En los últimos tres eventos de volatilidad en mercados financieros; vimos caer al portafolio en promedio un 11,7%, la ventana de tiempo de estas caídas (aunque pronunciadas) fueron de entre 1 y 3 meses. La recuperación ha tomado 2 meses.

En definitiva; nuestro portafolio responde con caídas abruptas, cortas, con recuperaciones muy rápidas de nuestro capital.

Primera lección; comprar y no asustarse ante un evento inesperado (Argentina produce estas situaciones a menudo). La peor decisión allí, es dejarnos guiar por el miedo y vender.

Para los más avezados, los que desarrollaron esa psicología inversora exitosa, la que amasa riqueza, cada caída ha sido una increíble oportunidad de compra.

Esperamos estar colaborando con tu educación financiera para que puedas tomar mejores decisiones en el futuro.

Rendimiento del portafolio al invertir en pesos

Al 23 de julio, los rendimientos del portafolio y sus fondos integrantes son los siguientes:

- Los fondos subieron en promedio un 8% el último mes hasta el 30 de junio.

- En lo que va del 2020, el portafolio está rindiendo un 48,6% mucho más que la inflación informada por el INDEC del 16,3% para el mismo período.

- En los últimos 12 meses, ha rendido un 87,6% superando con creces al 43,1% de inflación informado por el INDEC para este período (incluyendo el estimado de inflación de julio).

Existen herramientas de inversión que le pueden ganar a la inflación. Lo único que hay que conocer, es con quién invertir.

¿Cómo le fue a este portafolio respecto a la inflación y al plazo fijo tradicional desde junio 2014 considerando una inversión base de ARS 100.000 en todos los casos? Veamos.

Nuestras recomendaciones finales para invertir en pesos

El último mes estuvo marcado por una relativa calma y estabilidad en el mercado de pesos en el que se han mantenido los rendimientos mínimos de los plazos fijos en niveles del 30%. A pesar que estas tasas pueden parecer atractivas en el corto plazo, en el mediano plazo, pueden ser erosionadas por la inflación.

Si miramos hacia los próximos 12 meses, la inflación esperada es mayor a la del último año y el plazo fijo tradicional no será el mejor lugar para estar. Recomendamos a aquellos con un horizonte de inversión entre 3 a 6 meses, aprovechar la oportunidad de invertir en pesos en el plazo fijo UVA para ganarle sí o sí a la inflación del período y mantener el poder adquisitivo de nuestros pesos.

En cambio, si tu horizonte de inversión es más largo, el portafolio “Multiplica tus pesos” puede ser el instrumento correcto para duplicar la inflación promedio anual desde el 2014 a la fecha. Además, te mostramos cómo cada vez que este portafolio ha caído con fuerza se ha recuperado en promedio en 2 meses lo que marca que los managers están realizando un gran trabajo en la selección de activos. Nada más importante que dormir tranquilos al invertir en pesos nuestros ahorros.

El portafolio “Multiplica tus pesos” le sigue haciendo honor a su nombre y se apalanca en los profesionales que lo manejan para generar riqueza y retornos impresionantes.

Agendá un llamado con nuestros asesores y recibí mayor información de cómo comenzar: https://bit.ly/3aefDxJ