Todos los meses, CdF te acerca un resumen de las mejores opciones a la hora de invertir. Si tenés pesos y estás buscando una alternativa para hacer crecer tu patrimonio, aquí te mostramos las opciones.

Frase del mes:

“Gastamos dinero que no tenemos, en cosas que no necesitamos, para impresionar a gente a la que no le importamos”

Will Smith

Introducción

El objetivo de este reporte es ponernos del lado de los inversores que poseen pesos y ayudarlos con sus decisiones diarias. Creemos que es importante conocer todo el abanico de posibilidades que tenemos a la hora de invertir para obtener mejores resultados.

La primera parte del informe, está pensada para aquellas personas que poseen pesos para su uso en el corto plazo, esos que se utilizan para los gastos corrientes o que se guardan para algún imprevisto y que desean invertir.

Entendemos que aquellos que encajan con este perfil, están motivados a invertir su dinero para evitar que el contexto inflacionario, del orden del 3-4% mensual, erosione su poder de compra. Debemos tomar conciencia que no invertir equivale a perder poder de compra todos los días. El acceso inmediato al capital, será otro aspecto no negociable en la elección de los instrumentos invertibles.

Desarrollamos un segundo perfil que apunta a aquellos que invierten en pesos y renuevan constantemente los plazos fijos cada 30 días. Al comportarse de esta manera, podemos asumir que su horizonte de inversión mínimo de 6 meses. A la vez, suponemos, que esta persona estará dispuesta a tolerar variaciones de su capital en pos de retornos reales positivos. En otras palabras, acepta estrategias y managers que buscan ganarle a la inflación.

Abanico de inversiones a corto plazo en pesos

Principales variables del mes

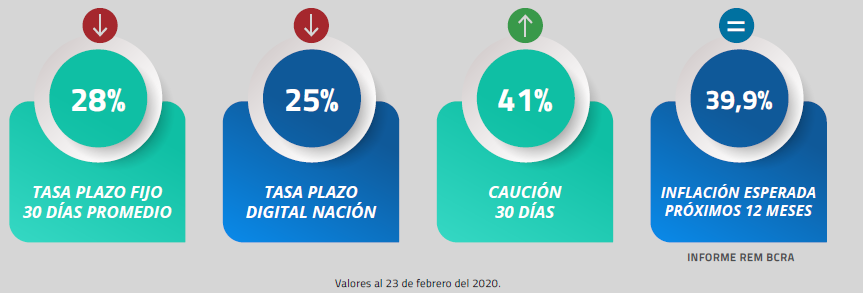

Ahora, hagamos una actualización de lo que ha pasado el último mes con las principales variables del sistema financiero:

Opciones más conocidas del inversor en pesos

La tasa de plazos fijos sigue a la baja y ha pasado de 34% anual a principio de febrero al 28% en estos últimos días de marzo. El plazo fijo digital del banco nación ha seguido este camino posicionándose en un 27% anual. Esto plantea un gran desafío para los inversores que estarían viendo retornos muy por debajo de la inflación proyectada para los próximos 12 meses por lo que la pérdida de poder adquisitivo sería elevada.

Tus Opciones dentro de Central de Fondos

La cuenta comitente te permite:

- Colocar tu dinero a tasa de interés en BYMA a través de la caución bursátil. Las colocaciones a plazos de 30 días, han aumentado su rendimiento hacia un 41% anual, un nivel competitivoen comparación a la inflación esperada por los consultores locales, renovando su atractivo respecto al mes anterior. La restricción es que necesitas un asesor financiero y solo accedes cuando tu monto de inversión así te lo permite.

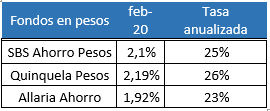

- Invertir en los fondos destacados del mes de nuestra plataforma:

Dentro de la plataforma Central de fondos, para el inversor de pesos de muy corto plazo, la caución surge como la opción superadora a los plazos fijos y a los fondos comunes de inversión en febrero pasado.

Nuevas opciones: la inversión que mantiene tu poder adquisitivo en pesos de corto plazo

Ahora, ¿estas son sus únicas opciones? ¿Invertir en un plazo fijo que me hace perder poder adquisitivo constantemente o prestar mi dinero en la bolsa para lo cual necesito inversiones mínimas más grandes?

Por suerte para ustedes, la respuesta es negativa. Desde Central de Fondos estamos buscando constantemente que tu dinero rinda lo máximo posible. Por eso te venimos a presentar una nueva inversión que ha habilitado el Banco Central en febrero. Se trata de un plazo fijo aunque no como todos. Su nombre es Plazo fijo ajustable por UVA (Unidad de valor adquisitvo).

¿Qué mide el índice UVA? Como su nombre lo indica, intenta medir la variación en el poder adquisitivo o, en otras, palabras, se mueve junto a la inflación. Veamos cómo le fue respecto a la misma en el último año:

Fuente: BCRA. UVA: Unidad de Valor Adquisitivo.

Queda comprobado que el índice UVA siguió de cerca a la inflación en los últimos 12 meses. Esto quiere decir, que si invertimos en un plazo fijo que ajuste por este índice deberíamos estar protegiéndonos frente al aumento generalizado de los precios.

¿Cómo funciona?

El plazo fijo UVA posee un período mínimo de estadía de 90 días, una vez cumplido este, se cobra la variación que haya tenido el índice UVA en ese período más un “plus” que generalmente ronda el +1% dependiendo de la entidad financiera que lo otorgue. Lo novedoso de este instrumento es que también es pre cancelable a 30 días. Aunque si se hace uso de esta opción, la tasa que se cobra será muy similar a la del plazo fijo tradicional que, como ya hemos repasado, está muy por debajo de la inflación proyectada para los próximos 12 meses. El monto mínimo para invertir es de ARS 1.000 y todos los bancos lo deben ofrecer a sus clientes a partir de febrero de este año.

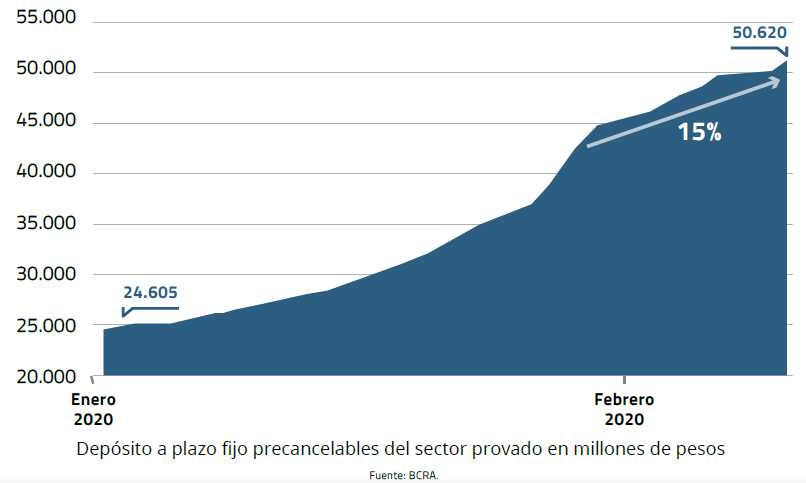

¿Los inversores mostraron interés en este tipo de instrumento? Vamos a los números:

Se concluye que a los inversores están tomando esta oportunidad. Se puede ver claramente como a partir de febrero los plazos fijos empezaron a multiplicarse creciendo un 15% solo en los primeros 7 días de febrero hacia los 50.600 millones de pesos. Y esto recién empieza. Debido a que la tasa de los plazos fijos tradicionales es cada vez más baja, estos novedosos instrumentos cobrarán cada va más protagonismo en el sistema financiero local.

Si querés saber un poco más sobre este tipo de herramienta, aquí te dejamos un video de difusión del Banco Central al respecto.

Para los que tienen un horizonte de inversión de 180 días, tenemos más opciones de inversión

Contexto de la deuda en pesos y actualización del portafolio Multiplica tus Pesos

Ha sucedido tanto en tan poco tiempo que revisaremos lo más importante.

Como muchos de nuestros lectores ya sabrán o intuirán, marzo viene siendo uno de los peores meses de la historia para las finanzas internacionales y, en consecuencia, también para las locales. Debido a la fuerte y rápida expansión de la pandemia y la abrupta caída en el precio del petróleo, las acciones de estados unidos medidas por el S&P 500 han perdido un 35% mientras que los bonos corporativos de calidad en dólares, lo han hecho en un 25% desde finales de febrero al 20 de marzo. Estos números, han impactado en la moneda local generando una depreciación respecto al dólar del 10% (medido por el dólar MEP o el Contado con liquidación).

Por otro lado, en este contexto global y local tan negativo, se dieron algunos episodios que podrían otorgar algo de respiro a la deuda local en pesos. Estos hechos, podrían ayudar en el desempeño futuro del portafolio “multiplica tus pesos”:

- Hace solo unos días, el ministro de economía Guzmán ha canjeado el 85% del bono dual AF20 por un valor de USD 945. Esta señal es positiva para el mercado de pesos que estaba preocupado por el tamaño de este vencimiento para el 2020 que ya ha sido modificado hacia adelante con este canje.

- En la misma dirección, se canjearon bonos en pesos en manos de tenedores internacionales por un valor de ARS 300.000 millones (USD 4.600 millones). Esta estrategia, también busca estirar hacia adelante los vencimientos para poder afrontar las deudas en pesos con los acreedores locales. Entre estos, se encuentran los fondos comunes de inversión del portafolio que les hemos propuesto.

Además de estas noticias, tenemos que tener en claro que estamos invirtiendo en 5 fondos que hemos seleccionado entre más de 200. Estos son manejados por profesionales que van a ir modificando el portafolio dependiendo del contexto que vayan analizando.

Rendimiento del portafolio

Al 20 de marzo, los rendimientos del portafolio y sus fondos integrantes son los siguientes:

- Los fondos bajaron en promedio un -7,7% este mes hasta el 19 de marzo.

- En lo que va del 2020, el portafolio está rindiendo un +2,5%.

- En los últimos 12 meses, ha rendido un 39% debido de la última corrección vivida este mes.

A pesar de este contexto negativo, vale la pena recordar que la peor caída de este portafolio en un solo mes, había sido del 12,5% en las PASO 2019 y que ha tardado en recuperar solamente 2 meses. Si somos inversores con un horizonte de inversión mayor a 6 meses, esta podría ser una oportunidad de compra.

Por este motivo, no podemos perder de vista que la perspectiva histórica nos permite evaluar rendimientos a mediano plazo y oportunidades.

¿Cómo le fue a este portafolio respecto a la inflación y al plazo fijo desde junio 2014 considerando una inversión base de ARS 100.000 en todos los casos? Veamos.

Conclusión

Si tenés pesos, un capital de inversión bajo y un horizonte menor a 6 meses, el plazo fijo UVA surge como una opción superadora del plazo fijo tradicional en estos niveles de tasas actuales. Bajos mínimos de inversión, opción de precancelarlo y tasas de rendimiento que seguramente le vayan a ganar a la inflación del periodo son las características que destacan a este instrumento por sobre los demás. En caso de que tu capital sea mayor, podrías optar por la caución bursátil que está presentando tentadores rendimientos en comparación a los instrumentos tradicionales y podes tener acceso a tu capital en 30 días o hasta menos (existen cauciones por 7 días). Un asesor personalizado te ayudará en este proceso.

En cambio, si tu horizonte de inversión es más largo, puede ser el momento de aprovechar la oportunidad de invertir en el portafolio “Multiplica tus pesos” que se encuentra manejado por los mejores profesionales que le han ganado consistentemente a la inflación desde junio 2014 a la fecha. Solo basta ver el gráfico del portafolio desde 2014 a la fecha para saber en qué nos conviene invertir.

Multiplica tus pesos es una poderosa combinación de managers y estrategias solo disponible en Central de Fondos.

Recibí asesoria personalizada ahora: https://bit.ly/3dKu4Lk

Se ve interesante

Veo info